投资组合优化与风险分散策略

在现代投资领域,投资组合优化与风险分散策略是福布斯代理福布斯代理福布斯开户实现资产保值增值的核心理念。通过有效的资产配置,投资者能够降低投资组合的整体风险,同时提升其长期收益潜力。风险分散策略的关键在于通过多样化的投资组合,减少单一资产波动对整体投资组合带来的影响,而投资组合优化则通过合理的资产权重分配,使得投资回报达到最优。

什么是投资组合优化

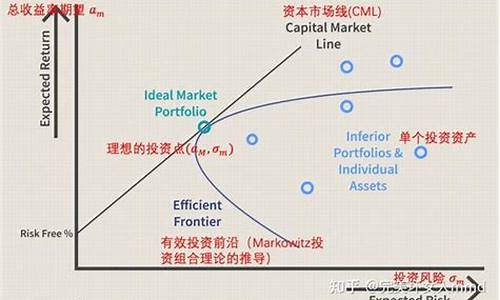

投资组合优化是指在给定风险偏好的情况下,通过科学的模型来确定各类资产的最优配置比例。常见的优化方法包括均值-方差优化模型,它通过计算不同资产的预期收益率和风险水平(即方差和协方差),帮助投资者找到最佳的资产组合,最大化回报同时控制风险。

风险分散策略的重要性

风险分散策略的核心思想是将资金分配到不同类型的资产上,如股票、债券、房地产、商品等,这样可以减少单一资产的价格波动对整个投资组合的影响。通过分散投资,投资者能够降低因某一市场或资产类别发生重大波动而带来的潜在损失。

优化与分散的结合

在实际应用中,投资组合优化和风险分散策略是相辅相成的。优化策略通过确定每个资产的最佳配置比例,而分散策略则确保组合内资产种类的多样性,以便在市场波动时能够抵御风险。两者结合,不仅能提高投资回报的稳定性,还能有效控制投资的整体风险水平。

如何实现投资组合优化与风险分散

投资者可以根据个人的风险承受能力和投资目标,选择适当的资产配置比例。对于风险偏好较低的投资者,可以增加固定收益类资产如债券的比例;而风险偏好较高的投资者则可以适当增加股票等高风险资产的比重。此外,定期对投资组合进行评估和调整,确保资产配置与市场环境相匹配,也是实现优化的关键。

总结与建议

投资组合优化与风险分散策略是每个投资者实现稳健收益的有效工具。通过科学的资产配置与分散投资,投资者能够有效降低风险,提升长期回报。在实际操作中,建议根据个人风险承受能力灵活调整投资组合,并定期进行优化调整,以应对不断变化的市场环境。

标签: 投资组合