股市中的系统性风险是指由宏观经济因素或市场整体波动引起的风险,这类风险无法通过单纯选择个股或行业分散来避免。对于投资者而言,规避股市的系统性风险尤为重要。了解并采取适当的策略能够帮助投资者减少风险,优化投资回报。在本文中,我们将探讨几种有效的风险规避方法,包括分散投资、使用对冲工具、定期审视投资组合等策略。

分散投资:减少单一风险的影响

分散投资是规避系统性风险的有效方式之一。投资者可以将资金分配到不同的资产类别和行业中,从而降低单一市场或行业波动带来的影响。分散投资不仅仅是选取不同股票,还可以将资金投入债券、黄金、房地产等非相关性资产。

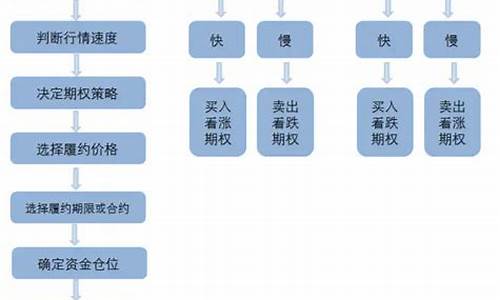

利用对冲工具:降低风险敞口

对冲工具,如期权和期货,能够帮助投资者有效对冲市场下行风险。通过适当配置对冲工具,投资者可以在市场动荡时保护自己的投资组合,减少潜在损失。例如,购买指数期权可以在市场下跌时获得收益,从而弥补股票投资的损失。

定期审视投资组合:动态调整

股市环境不断变化,投资者需要定期审视自己的投资组合,并根据市场形势进行适当调整。通过重新平衡投资组合,投资者可以减少风险暴露,并确保资产配置符合自身的风险承受能力和投资目标。

保持长期视角:避免短期市场波动的干扰

在股市投资中,保持长期视角是减少系统性风险的关键。短期市场波动往往不可预测,因此投资者应避免因短期市场波动而做出过度反应。长期持有高质量资产,能够有效降低市场波动对投资组合的影响。

结论:采取多元化策略,规避股市系统性风险

总体来说,投资者要规避股市的系统性风险,需要采取多元化投资、灵活运用对冲工具、定期调整投资组合等策略。保持长期投资的心态,不因短期波动而做出情绪化决策,是确保投资稳定增长的关键。

标签: 投资者